【要闻】KPMG澳大利亚 | 2022年10月版联邦预算摘要

2022年10月26日晚,新政府发布了第一份联邦预算案。预算案预计,预算赤字将持续到2032-33年,但从2024-25年开始预计赤字不会超过GDP的2%。

本年度的财政状况会改善,但“短期改善并不能掩盖政府面临的财政挑战。本预算案承认结构性因素将继续导致赤字,除非采取财政行动。”因此,本次预算包括一些增加政府财政收入的措施。

经济分析

新冠疫情过后,澳大利亚面临的是更为传统的经济挑战。新政府必须在不引发通货膨胀或严重恶化财政状况的情况下兑现选举承诺,本预算案只部分实现了这一目标。

财政部长Chalmers披露,预算赤字较之前的预计改善了近427亿澳元,并指出这一改善主要来自对政府税收收入相关的假设的积极调整。值得注意的是,假设中政府对煤炭等大宗商品价格的预计较为保守。

这意味着,政府从公司所得税中收取的收入可能远高于预算中的预测。虽然减少债务和解决澳大利亚结构性预算赤字需要更高的税收,但对支出方面的管理也需要改革。

总体而言,澳大利亚的经济前景受到货币紧缩等财政政策的影响,此类政策旨在使通货膨胀回到目标范围内。

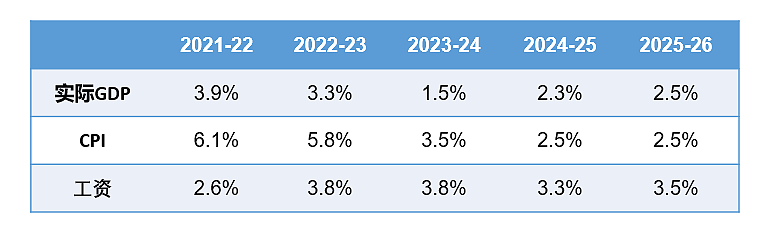

本次预算中的经济假设:

预计澳大利亚经济在2023年会迅速放缓。随着家庭实际工资下降、抵押贷款支付增加和租金上涨、国民消费趋势平缓。私营企业尽管有存量项目,但由于企业需求下降和利润环境疲软,私营企业的投资活动预计也将减少。预计全球对商品的需求放缓,净出口将转为负数。

通胀将持续,预计超过7%的通胀率将持续到2022年底。维州和新州目前的洪水将给食品价格带来上行压力。这可能会使通胀率在2023年第一季度继续走高。紧缩政策的效果会逐渐显现,预计通胀将在2023年和2024年开始缓和。

最新工资价格指数(WPI) 显示,尽管通货膨胀不断升级和劳动力市场吃紧,但年工资增长仍保持在2.6%的低位。多种迹象表明2023年和2024年工资增长将很缓慢。

个人及家庭

个人所得税减免

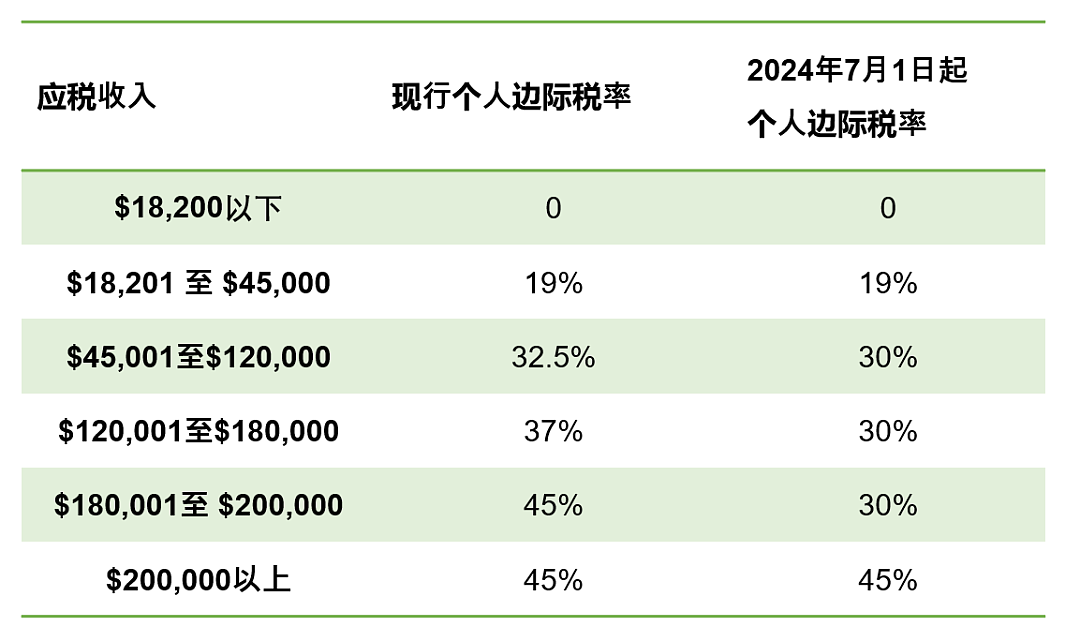

从2024年7月1日起,37%边际税率的范围将完全取消,32.5%边际税率将减少到30%,而适用 45%最高边际税率的门槛将从18万澳元增加到20万澳元(见下表)。

这项减税措施可以保护中等收入者免于因收入增加进入更高边际税率门槛,并减轻最高边际税率纳税人的税收负担。

但澳大利亚政府仍会将重点放在解决个人纳税的违规问题上,并在接下来的两年内拨出资金,支持澳洲税务局针对过度申报税务抵扣和不正确报告收入的活动做出纠正。

育儿

2023年7月1日开始,增加对家庭第一个孩子的育儿补贴。补贴比例从85%增加到90%。所有年收入低于53万澳元的家庭都在一定程度上获得补贴。

逐步延长带薪育儿假,从2023-24财年提供20周育儿假期开始,育儿假将每年增加两周,到2026-27财年,带薪育儿假将增加到26周。

对企业的影响

场外股票回购:上市公司对于场外股票回购(off-market share buy-backs) 的税务处理将与场内回购(on-market share buy-backs) 保持一致,这意味着上市公司场外回购的部分所得不能再被作为分红处理。这一措施将于本预案发布之日起实施。

取消之前公布的部分政策:政府将取消一部分已经公布的政策。其中包括不再允许纳税人自主评估无形资产的使用寿命;不继续推进与债权/股权相关的修正案(条例974-80的建议);不再修改金融安排税务处理法案(TOFA)中对于对冲的相关规定。

有两项已经在实施中的税务优惠都未得到延期:其中包括针对固定资产的当期全额抵扣优惠政策(Temporary Full Expensing ),以及当期税务亏损对冲之前税务年度的利润(loss carryback)的相关规定。这两项规定都将于2023年6月30日到期。

政府履行其对电动汽车免征员工福利税(FBT)的承诺,使得企业可以将其作为薪酬计划中的一部分。

国际税和转让定价

这次预算案十分关注跨国企业的诚信和跨境融资交易。虽然和全球化趋势相符,但一些提案比其他国家更趋前,这将给实际执行带来巨大的难度。

资本弱化

政府将于2023年7月1日及以后开始的税务年度起对资本弱化规定实施以下修改:

现有的安全港测试将被取代。新测试将以税息折旧及摊销前利润(EBITDA)的30%作为债务相关抵扣上限。在新测试中未能够被抵扣的债务相关费用可以在未来的15年内结转;

原有的全球债务杠杆率测试 (worldwide gearing ratio) 将由新的以全球集团收入为基础的比率取代。 新的计算方法将以全球集团净利息占全球集团收入比例为企业可抵扣债务费用上限。此项测试可能允许纳税企业抵扣超过基于安全港测试(30%EBIDTA)规定的抵扣额;

保留当前的独立交易负债金额测试(Arm's Length Debt Test),但只适用于来自于第三方的外部贷款。

预算案中的提案并没有涵盖具体细节。和澳大利亚主要贸易合作国相比,本次提案和英国的相关条例比较一致,但仍存在一些差异。差异主要在于澳大利亚并没有基于行业的排除规定,(美国有针对房地产和基建行业,英国有针对某些基建行业的排除规定)。

资本弱化规定的变化将对有关联方借款的企业造成巨大影响,因为关联方借款将不能再使用独立交易负债测试方法(Arm's Length Debt Test, ALDT),具体细节以及操作方法有待进一步确定。

预算案中没有对政府公开意见咨询文件中的一些问题进行回答。进一步的细节将对评估新的资本弱化规定对全球融资安排的影响至关重要。

为了应对资本弱化新规,企业可能会重组其关联方借贷,但要注意确保相关利率和借贷金额均符合独立交易原则。过于保守的债务结构和安排可能会增加额外的不可抵扣利息金额和相关利息预扣税(Withholding Tax) 风险。

无形资产

该措施将不允许重大跨国企业 (significant global entities, SGE)直接以及间接向低税收管辖区 (税率低于15%,或者实施没有足够实质的专利盒(patent box))税收优惠制度的税收管辖区)的关联方支付的与无形资产相关费用进行税前抵扣。

值得注意的是,该措施与之前颁布的其他跨国企业诚信规定不一样之处,在于该措施没有主要目的测试(principal purpose)或者广泛适用的经济实质排除(substance based carve-outs)。

对于无形资产和间接支付的定义目前尚不明确。如果之后反混合错配规定(anti-hybrid compliance)采取类似的方法,相关的企业可能将面临复杂的合规义务。

信息透明

重大跨国企业(SGE)将被要求准备和公开发布某些税务信息。此公开国别报告措施与其他全球类似的措施 (包括欧洲国别报告指令)相一致。新的信息透明措施可能会给跨国企业带来更高的合规成本。

间接税和国际贸易

澳大利亚与新加坡最近签署了《绿色经济协定》(GEA)。GEA旨在减少绿色贸易的非关税壁垒,促进合作和投资。其初始投资为1,960万澳元;

政府将为澳大利亚关键矿产行业投入超过1.5亿澳元;

从2022年7月1日起,零售价格低于豪车税(luxury car tax)起征点(节油汽车为$84,916澳元)的电动汽车将免征员工福利税(fringe benefits tax, FBT)和进口关税;

政府将提高重型车辆的道路使用费从而降低燃油税抵扣。

税收争议和ATO审查

此次预算中,政府宣布在未来三年内将持续增加对“反避税工作组”的投入(每年约2亿澳元)。在2025-26年,对反避税工作组的支持将大幅增加到5.345亿澳元。这笔总计约11亿澳元的投入预计将在2022-23年开始的4年内为政府增加28亿澳元的税收收入;

工作组将继续专注于针对跨国公司、大型公共和私人团体、信托和高净值个人的合规活动;

纳税人应尽早寻求建议并为ATO审查做准备(审查涉及多个领域,包括所得税、转让定价、国际关联方交易和GST)。

气候和能源政策

本次预算是第一份明确将气候变化的挑战及深远影响纳入框架的联邦预算。预算强调政府承诺将澳大利亚的排放从2005到2030年间减少43%, 并到2050年实现净零。预算分配了大量资源来减少排放、提高复原力、培养国际领导力和建设关键机构的能力。具体措施包括:

Rewriting the Nation项目:拨款200亿澳元用于重建和现代化电网;

通过州政府和联邦政府之间的国家能源转型合作伙伴关系协议(6年1.579亿澳元)支持提升能源安全和可靠性项目;

推出社区电池和太阳能银行(4年3.265亿澳元),以确保更广泛的群体受益于可再生能源技术;

提供推动国家基金(6年内 2.754亿澳元)用于投资电动汽车和氢能基础设施;

建立地区动力基金,以推动工业减排,并协助地区和工业向净零过渡。

预算还为加强气候适应和提高复原力提供资金(9.48亿澳元)。这包括为减少气候影响提供资金,以及让原住民更多地参与气候变化。

预算为重建澳大利亚的国际气候领导地位提供资金(2.95亿澳元),包括扩大对太平洋气候基础设施的支持。

住房

政府、私人投资者和建筑业达成的一项协议,从2024-25 年开始的五年内供应100 万套新房;

设立先前宣布的100亿澳元的澳大利亚住房未来基金,为建造30,000套新的社会住房提供资金;

3.5亿澳元的联邦资金用于在从2024 年开始的五年内建造10,000 套经济适用房;

州和领地政府承诺在同一时期再建造10,000 套房屋。

基础设施

基础设施在支持和维持澳大利亚国家和地区经济方面继续发挥关键作用。澳大利亚政府再次确认其承诺在未来10年内投资1,200亿澳元用于交通基础设施。

并为基础设施投资计划中的现有项目重新配置了65亿澳元的资金,旨在减轻已经过热的建筑市场的压力。

房地产

本次预算案中公布的资本弱化的规则变化将对地产行业产生影响。

鉴于房地产行业的资本密集型性质,我们预计上述规则的实施可能会对房地产项目的资金结构和税收状况产生重大影响。持有房地产资产的现有纳税人如果依赖关联方债务,可能希望考虑重组其未来的债务安排。

对第三方债务保留独立交易负债金额测试(Arm’s Length Debt Test),将受到大型地产资产投资者的欢迎。但何种债务会被视为第三方债务仍需进一步关注。

预算包括向澳大利亚证券和投资委员会(ASIC)提供额外资金,以支持审查管理投资计划的监管框架,这是通过管理投资信托(MIT)投资澳大利亚房地产时要满足的要求之一。

移民

联邦政府将继续加强对劳动人口的长远规划,并计划通过合理的移民计划来解决澳大利亚的人才短缺问题,支持经济和商业的复苏。2022-2023年永久居留签证移民项目的配额将从160,000人增加至195,000人,并会优先处理境外申请以及一些新西兰类别的申请。政府预计在未来两年中增加投入来加快签证的审理速度,同时在2023年6月30日之前放宽学生和特定培训类签证的工作限制;

另外政府还会设立澳大利亚就业人才部门(Jobs and Skills Australia),这是一个独立的专业咨询机构,会与雇主、工会、各级政府和教育培训行业通力合作,致力于解决各地各行业的人才缺口。

财税主管负责人核对清单

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64